Índice

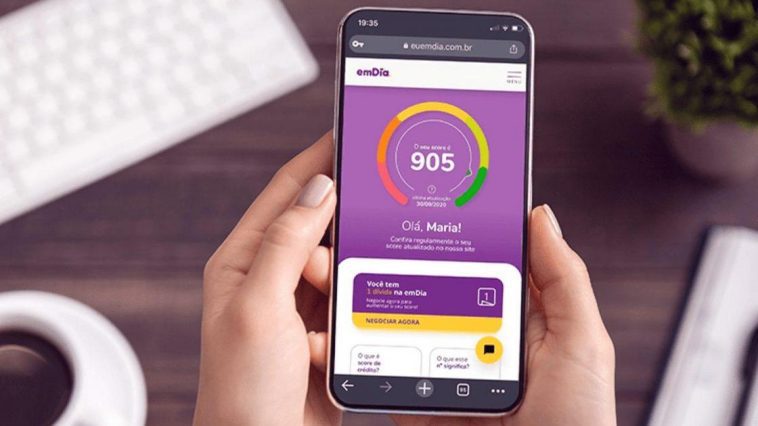

O Score de Crédito, que varia de 0 a 1000, é essencial para a aprovação de crédito, especialmente no final do ano. Para mantê-lo alto, é importante pagar contas em dia, negociar dívidas e usar o Cadastro Positivo, o que facilita a obtenção de crédito e oferece melhores condições financeiras.

O score de crédito é fundamental para garantir que você consiga a linha de crédito que precisa neste fim de ano. Com o aumento das despesas nesta época, manter um bom score poderá fazer toda a diferença em sua vida financeira. A seguir, vamos explorar como você pode aumentar seu score e quais as melhores práticas para alcançar isso.

Importância do Score de Crédito

O score de crédito é mais do que apenas um número; ele representa a sua capacidade de pagar as contas em dia e a responsabilidade financeira. Com um score alto, as chances de conseguir aprovações de crédito aumentam significativamente, tornando mais fácil financiar a compra de um carro ou até mesmo a aquisição de um imóvel.

Pense assim: quando você solicita um empréstimo ou um cartão de crédito, os bancos e instituições financeiras utilizam o score como um termômetro para medir o risco de inadimplência. Um score baixo pode resultar em juros mais altos ou, em muitos casos, na negativa do crédito. Por outro lado, um score elevado pode garantir condições mais vantajosas, como taxas de juros reduzidas e maior limite de crédito.

Além disso, ter um bom score pode abrir portas para ofertas especiais e promoções que nem todo mundo tem acesso. Imagine receber uma proposta de financiamento com condições especiais, simplesmente por causa do seu histórico financeiro positivo? Isso é totalmente possível quando você mantém o seu score elevado.

Outra questão importante é o impacto do score no seu dia a dia. Quando seu score está em alta, você consegue evitar situações estressantes, como ser negado em compras parceladas ou em financiamentos. Tudo isso contribui para um maior planejamento da sua vida financeira e uma sensação de segurança e estabilidade.

Por fim, cuidar do seu score de crédito é uma forma de investir no seu futuro. Um bom score não só facilita a obtenção de crédito quando necessário, mas também ajuda a garantir um patrimônio mais sólido ao longo do tempo. Portanto, é essencial acompanhar e manter hábitos financeiros que garantam um score saudável, especialmente neste final de ano, quando as despesas tendem a aumentar.

Como Funciona a Pontuação do Serasa Score

O Serasa Score é um sistema que classifica os consumidores com base em seu histórico de crédito e comportamento financeiro. Mas, como é que essa pontuação realmente funciona?

Primeiramente, a pontuação varia de 0 a 1000, e ela é dividida em faixas que indicam o nível de risco de inadimplência:

- Score muito baixo: de 0 a 300 pontos. As chances de inadimplência são altas.

- Score baixo: de 301 a 500 pontos. O risco é considerado médio.

- Score bom: de 501 a 700 pontos. Indica baixo risco de inadimplência.

- Score excelente: de 701 a 1000 pontos. Reflete um baixíssimo risco de inadimplência.

Agora, como é calculado? Vários fatores entram em cena:

- Histórico de pagamentos: A pontuação leva em conta se você paga suas contas em dia ou se tem registros de inadimplência. Quanto mais pontual você for, melhor será sua nota.

- Registro de dívidas e pendências: Ter um histórico limpo, sem protestos ou cheques sem fundo, ajuda a melhorar seu score.

- Frequência de consultas: Frequentemente procurar crédito pode dar a impressão de que você está precisando de dinheiro, o que pode impactar negativamente sua pontuação.

- Evolução financeira: O crescimento do seu patrimônio e o bom uso do crédito também ajudam a elevar seu score.

Assim, quanto mais informações positivas você acumular, maior será sua pontuação. Isso significa que adotar boas práticas de gestão financeira e manter uma vida de crédito saudável pode melhorar consideravelmente seu Serasa Score ao longo do tempo. E não se esqueça: a continuidade é fundamental! O score não muda da noite para o dia, mas pequenos esforços diários podem levar a grandes resultados.

Dicas para Aumentar Seu Score de Crédito

Aumentar seu score de crédito não é algo que acontece da noite para o dia, mas com algumas atitudes práticas e conscientes, você pode ver sua pontuação subir e garantir melhores oportunidades de crédito. Aqui vão algumas dicas valiosas:

Negocie e pague suas dívidas atrasadas: Se você tem pendências financeiras, a primeira coisa a fazer é buscar negociação. Quitar dívidas atrasadas é o primeiro passo para melhorar seu score.

Realize os pagamentos em dia: Mantenha-se pontual ao pagar boletos de financiamento, cartões de crédito e contas de consumo. A pontualidade é recompensada e ajuda a consolidar sua reputação como bom pagador.

Utilize o débito automático: Colocar suas contas para pagamento automático é uma forma eficaz de evitar atrasos e garantir que seus compromissos financeiros sejam sempre cumpridos.

Atualize seus dados cadastrais na Serasa: Ter informações corretas e atualizadas é essencial. Qualquer inconsistência nos dados pode impactar negativamente sua pontuação.

Verifique se o Cadastro Positivo está ativo: O Cadastro Positivo é uma iniciativa que reúne informações de pagamentos em dia e pode ajudar a melhorar ainda mais seu score, portanto, não deixe de conferi-lo.

Tenha paciência: Mudanças no score não ocorrem rapidamente. É um processo gradual e requer a adoção contínua de hábitos financeiros saudáveis para que a pontuação suba de forma consistente.

Seguir essas dicas e cultivar uma gestão consciente da sua vida financeira não só ajuda a aumentar seu score, mas também traz uma sensação de controle e segurança nas suas finanças. E lembre-se: um score elevado não apenas facilita a obtenção de crédito, como também abre portas para melhores condições e oportunidades financeiras no futuro.

FAQ – Perguntas Frequentes sobre o Score de Crédito

O que é o Score de Crédito?

O Score de Crédito é uma classificação que avalia a capacidade de pagamento de um consumidor e influencia a aprovação de créditos.

Como a pontuação do Serasa Score é calculada?

A pontuação é calculada com base em histórico de pagamentos, registros de dívidas, frequência de consultas de crédito e evolução financeira.

Por que ter um Score de Crédito alto é importante?

Um Score alto aumenta as chances de aprovação de crédito e oferece melhores condições, como juros mais baixos.

Quais são as faixas de pontuação do Serasa Score?

As faixas são: muito baixo (0-300), baixo (301-500), bom (501-700) e excelente (701-1000).

Como posso aumentar meu Score de Crédito?

Para aumentar seu Score, pague dívidas em dia, utilize débito automático, e mantenha seus dados cadastrais atualizados.

Quanto tempo leva para o meu Score melhorar?

O aumento do Score é gradual e depende da adoção contínua de boas práticas financeiras.